ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ಎದುರಾಗಬಹುದಾದ ಯಾವುದೇ ಕಂಟಕದಿಂದ ನಿಮ್ಮ ಮನೆಯವರಿಗೆ ತೊಂದರೆಯಾಗದೇ ಇರಲಿ ಎಂಬ ಉದ್ದೇಶದಿಂದಲೇ ಜೀವವಿಮೆ ಎಂಬ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲಾಗಿದೆ. ಜೀವ ವಿಮೆಯನ್ನು ಎಷ್ಟು ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲಿ ಮಾಡಿಸುತ್ತೀರೋ ಅಷ್ಟೂ ಒಳ್ಳೆದು

ಜೀವವಿಮೆ ಇಂದು ಪ್ರತಿಯೊಬ್ಬರಿಗೂ ಅತ್ಯಗತ್ಯವಾಗಿ ಬೇಕಾಗಿರುವ ಆರ್ಥಿಕ ನಿರ್ಧಾರವಾಗಿದೆ. ಆದರೆ ನಂಬಿದರೆ ನಂಬಿ, ಬಿಟ್ಟರೆ ಬಿಡಿ, ಅಂಕಿ ಅಂಶಗಳ ಪ್ರಕಾರ ನಮ್ಮ ಭವ್ಯ ಭಾರತದಲ್ಲಿ ಕೇವಲ ಶೇಖಡಾ ಹತ್ತರಷ್ಟು ಜನರು ಮಾತ್ರವೇ ಜೀವವಿಮೆ ಮಾಡಿಸಿಕೊಂಡಿದ್ದಾರೆ. ಅತ್ಯಗತ್ಯ ಎಂದ ಮೇಲೆ ಉಳಿದ ಶೇ. 90 ಜನರೇಕೆ ಜೀವ ವಿಮೆ ಮಾಡಿಸಿಕೊಂಡಿಲ್ಲ? ಇದಕ್ಕೆ ಹೆಚ್ಚಿನವರು ನೀಡುವ ಕಾರಣ ತಮ್ಮ ಚಿಕ್ಕ ಆದಾಯ! ವಾಸ್ತವವಾಗಿ, ಜೀವವಿಮೆ ವ್ಯಕ್ತಿಯ ಆದಾಯಕ್ಕಿಂತಲೂ ಭವಿಷ್ಯದಲ್ಲಿ ಎದುರಾಗುವ ಕಂಟಕಗಳನ್ನು ಎದುರಿಸಲೆಂದೇ ರೂಪುಗೊಂಡಿದೆ. ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ಯಾವುದೇ ವ್ಯಕ್ತಿಯ ಜೀವನ ಹೇಗಿರುತ್ತದೆ ಎಂದು ಹೇಳಲು ಯಾರಿಗೂ ಸಾಧ್ಯವಿಲ್ಲ. ಎಷ್ಟೋ ಜನರು ಅಪ್ರಾಪ್ತ ವಯಸ್ಸಿನಲ್ಲಿಯೇ, ತಮ್ಮದಲ್ಲದ ತಪ್ಪಿನಿಂದಾಗಿ, ಅಪಘಾತ, ಅಕಸ್ಮಿಕ ಕಾಯಿಲೆ ಮೊದಲಾದವುಗಳಿಂದ ದೇವರಿಗೆ ಪ್ರಿಯರಾಗಿಬಿಡುತ್ತಾರೆ. ಆಗ ಇವರನ್ನೇ ನಂಬಿಕೊಂಡಿರುವ ಕುಟುಂಬಗಳ ಪಾಡೇನು? ಮನೆ ಖರ್ಚು, ಇದುವರೆಗೆ ಮಾಡಿರುವ ಸಾಲ ಹಾಗೂ ಕುಟುಂಬ ಸದಸ್ಯರು ನಡೆಸಿಕೊಂಡು ಬರುತ್ತಿರುವ ಜೀವನ ಕ್ರಮ ಮೊದಲಾದವುಗಳನ್ನು ಹೇಗೆ ಭರಿಸಬಹುದು?

ಆದ್ದರಿಂದ, ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ಎದುರಾಗಬಹುದಾದ ಯಾವುದೇ ಕಂಟಕದಿಂದ ನಿಮ್ಮ ಮನೆಯವರಿಗೆ ತೊಂದರೆಯಾಗದೇ ಇರಲಿ ಎಂಬ ಉದ್ದೇಶದಿಂದಲೇ ಜೀವವಿಮೆ ಎಂಬ ಯೋಜನೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲಾಗಿದೆ. ಜೀವ ವಿಮೆಯನ್ನು ಎಷ್ಟು ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲಿ ಮಾಡಿಸುತ್ತೀರೋ ಅಷ್ಟೂ ಒಳ್ಳೆಯದು. ಇದರಿಂದ ಕುಟುಂಬ ಸದಸ್ಯರು ನಿಮ್ಮ ಅನುಪಸ್ಥಿತಿಯಿಂದ ಪಡುವ ಬವಣೆಯಿಂದ ತಪ್ಪಿಸಬಹುದಾಗಿದೆ.

ಬನ್ನಿ, ಜೀವ ವಿಮೆಯನ್ನು ಏಕ ಪಡೆಯಬೇಕು ಎಂಬ ಪ್ರಶ್ನೆಗೆ ಹತ್ತು ಕಾರಣಗಳನ್ನು ನೋಡೋಣ..

1. ನಿಮ್ಮ ನಂತರ ನಿಮ್ಮ ಕುಟುಂಬ ಸದಸ್ಯರನ್ನು ನೋಡಿಕೊಳ್ಳಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ

ಜೀವವಿಮೆಯ ಪ್ರಥಮ ಆದ್ಯತೆ ಎಂದರೆ ನಿಮ್ಮನ್ನು ನಂಬಿಕೊಂಡಿರುವ ಸದಸ್ಯರ ಜೀವನ ನಿಮ್ಮ ನಂತರವೂ ಸುಗಮವಾಗಿ ಮುಂದುವರೆಯಲು ನೆರವಾಗುವುದು. ಇದು ಪ್ರತಿಯೊಬ್ಬರಿಗೂ ಪ್ರಥಮ ಆದ್ಯತೆಯ ಅಂಶವಾಗಬೇಕು. ನಿಮ್ಮ ಉದ್ಯೋಗದ ಮೂಲಕ ದೊರಕುತ್ತಿದ್ದ ವೇತನವನ್ನು ಸರಿಗಟ್ಟಲು ಸಾಧ್ಯವಾಗದೇ ಇದ್ದರೂ ನಿಮ್ಮ ಮಕ್ಕಳ ಶಿಕ್ಷಣ, ಕುಟುಂಬ ಸದಸ್ಯರ ನಿತ್ಯದ ಖರ್ಚಿನ ಬಾಬ್ತುಗಳನ್ನಾದರೂ ಭರಿಸಲು ಜೀವವಿಮೆ ನೆರವಿಗೆ ಬರುತ್ತದೆ.

2. ಸಾಲಗಾರರನ್ನಾಗಿಸದೇ ಇರಲು ನೆರವು

ನಿಮ್ಮ ಬಳಿಕ ನಿಮ್ಮ ಕುಟುಂಬ ಸದಸ್ಯರು ಸಾಲಗಾರರಾಗುವುದು ನಿಮಗೆ ಖಂಡಿತವಾಗಿಯೂ ಬೇಕಾಗಿಲ್ಲ. ಒಮ್ಮೆ ಸಾಲ ಪಡೆದರೆ ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ಅವರು ಎದುರಿಸಬೇಕಾದ ಕಷ್ಟಗಳು, ತೀಕ್ಷ್ಣ ಮಾತಿನ ಬಾಣಗಳು ಮೊದಲಾದವು ಅವರ ಜೀವನವನ್ನು ನರಕವನ್ನಾಗಿಸುತ್ತದೆ. ನಿಮ್ಮ ಮನೆಸಾಲದ ಬಾಕಿ ಇರುವ ಕಂತುಗಳು, ವಾಹನದ ಸಾಲ, ವೈಯಕ್ತಿಕ ಸಾಲ, ಕ್ರೆಡಿಟ್ ಕಾರ್ಡ್ ಮೇಲೆ ಪಡೆದುಕೊಂಡಿರುವ ಸಾಲ ಮೊದಲಾದವುಗಳನ್ನು ನಿಮ್ಮ ನಂತರ ನಿಮ್ಮ ಜೀವವಿಮೆ ಭರಿಸುವ ಮೂಲಕ ಈ ಸಾಲವನ್ನು ನಿಮ್ಮ ಕುಟುಂಬ ಸದಸ್ಯರ ಮೇಲೆ ಹೇರದೇ ಇರಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ.

3. ದೀರ್ಘಕಾಲೀನ ಗುರಿಗಳನ್ನು ಮುಟ್ಟಲು ನೆರವು

ಜೀವವಿಮೆ ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಯ ಯೋಜನೆಯಾಗಿದ್ದು ಇದರ ಫಲ ಜೀವನದಲ್ಲಿ ಸಾಧಿಸಬೇಕೆಂದಿರುವ ದೀರ್ಘಕಾಲೀನ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು ನೆರವಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ ಕನಸಿನ ಮನೆ ಅಥವಾ ನಿವೃತ್ತಿಯ ಬಳಿಕ ಮಾಡಬೇಕೆಂದಿರುವ ಯೋಜನೆ. ಅಲ್ಲದೇ ವಿವಿಧ ವಿಮೆಗಳ ಮೂಲಕ ವಿವಿಧ ಯೋಜನೆಗಳನ್ನು ಹೂಡಲು ವಿಪುಲ ಅವಕಾಶವನ್ನೂ ಒದಗಿಸುತ್ತದೆ.

ಕೆಲವು ವಿಮಾ ಪಾಲಿಸಿಗಳು ಒಂದು ನಿರ್ದಿಷ್ಟ ಯೋಜನೆಯ ಹೂಡಿಕೆಯಲ್ಲಿ ಬಂಧಿತವಾಗಿದ್ದು ಈ ಯೋಜನೆಯ ಯಶಸ್ಸಿನ ಮೇಲೆ ಇದರ ಲಾಭಾಂಶವೂ ನಿರ್ಧರಿತವಾಗಿರುತ್ತದೆ. ಒಂದು ವೇಳೆ ಇಂತಹ ಪಾಲಿಸಿಗಳನ್ನು ಕೊಳ್ಳಬಯಸಿದರೆ ಈ ಯೋಜನೆಯ ಸಾಧಕ ಬಾಧಕ ಅಂಶಗಳನ್ನು ಹಾಗೂ ಲಾಭ ನಷ್ಟಗಳಾಗುವ ಸಾಧ್ಯತೆಗಳನ್ನು ಸರಿಯಾಗಿ ಪರಿಗಣಿಸಿ, ಸೂಕ್ತವೆಂದು ಕಂಡುಕೊಂಡ ಬಳಿಕವೇ ಮುಂದುವರೆಯಬೇಕು.

4. ನಿಮ್ಮ ನಿವೃತ್ತಿಯ ಬಳಿಕದ ಯೋಜನೆಗಳಿಗೆ ನೆರವು ನೀಡುತ್ತದೆ

ನಿವೃತ್ತಿಯ ಬಳಿಕ ತಮ್ಮ ಜೀವನದ ಗಳಿಕೆ ತಮ್ಮ ಜೀವನದ್ದುದ್ದಕ್ಕೂ ಹಾಗೇ ಇರುವುದು ಯಾರಿಗೆ ಬೇಕಾಗಿಲ್ಲ? ನಿವೃತ್ತಿಯನ್ನೇ ಆಧರಿಸಿ ರೂಪಿತಗೊಂಡಿರುವ ಜೀವವಿಮೆಗಳಲ್ಲಿ ನಿಯಮಿತವಾಗಿ ಹಣವನ್ನು ಹೂಡುತ್ತಾ ಬರುವ ಮೂಲಕ ನಿವೃತಿಯ ಬಳಿಕ ಈ ಮೊತ್ತವನ್ನೂ ಹಾಗೇ ಉಳಿಸಿಕೊಳ್ಳಬಹುದು ಹಾಗೂ ನಿಯಮಿತವಾಗಿ ನಿಮ್ಮ ಜೀವಮಾನದುದ್ದಕ್ಕೂ ನಿಯಮಿತ ತಿಂಗಳ ಪಿಂಚಣಿ ಪಡೆಯಬಹುದು.

5. ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲಿ ವಿಮೆ ಪಡೆಯುವುದು ಅಗ್ಗ

ಜೀವವಿಮೆ ದೀರ್ಘಾವಧಿಯದ್ದಾಗಿದ್ದಷ್ಟೂ ಹೆಚ್ಚು ಉಪಯುಕ್ತ. ಅಂದರೆ ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲಿಯೇ ಜೀವವಿಮೆಯನ್ನು ಪಡೆಯುವ ಮೂಲಕ ಕಟ್ಟಬೇಕಾದ ಕಂತು ಚಿಕ್ಕದಾಗಿಯೇ ಇರುವುದರಿಂದ ಇದನ್ನು ಕಟ್ಟುವುದು ಹೊರೆಯಾಗುವುದಿಲ್ಲ. ವಿಮೆ ಮಾಡಿಸಲು ತಡ ಮಾಡಿದಷ್ಟೂ ಕಟ್ಟಬೇಕಾದ ಕಂತು ಸಹಾ ಹೆಚ್ಚುತ್ತಾ ಹೋಗುತ್ತದೆ.

ಆದರೆ, ಒಂದು ವೇಳೆ ನಿಮ್ಮನ್ನು ಅವಲಂಬಿಸಿದವರಾರೂ ಇಲ್ಲದಿದ್ದರೆ ಅಥವಾ ನಿಮ್ಮ ಪಾಲಕರು (ಅಥವಾ ಮನೆಯ ಇತರ ಸದಸ್ಯರು ಮಾಡಿರುವ ಸಾಲದಲ್ಲಿ ನಿಮ್ಮ ಪಾಲುದಾರಿಕೆಯೂ ಇದ್ದರೆ), ಅಥವಾ ನೀವು ವಿದ್ಯಾರ್ಥಿ ಸಾಲ ಅಥವಾ ಮನೆ ಸಾಲವನ್ನು ಹೊಂದಿದ್ದರೆ, ತಕ್ಷಣವೇ ನೀವು ಜೀವವಿಮೆಯನ್ನೂ ಮಾಡಿಸುವುದು ಅಗತ್ಯವಾಗಿದೆ. ನೀವಿನ್ನೂ ಅವಿವಾಹಿತರಾಗಿದ್ದರೆ ಈ ಸಾಲಗಳಿಗೆ ವಿಮೆ ಮಾಡಿಸುವಾಗ ಬರುವ ಕಂತಿನ ಬಾಬ್ತು ಕಡಿಮೆ ಆಗಿರುತ್ತದೆ. ಈ ಬಗ್ಗೆ ಕೊಂಚ ಸರಿಯಾದ ವಿವರಗಳನ್ನು ಪಡೆದು ನಿಮಗೆ ಸೂಕ್ತವಾಗಿರುವುದನ್ನು ಮಾತ್ರವೇ ಕೊಳ್ಳಬಹುದು. ಇಲ್ಲದಿದ್ದರೆ ಕೆಲವು ನಯವಂಚಕ ಏಜೆಂಟರು ಬಣ್ಣದ ಮಾತುಗಳಿಂದ ನಿಮಗೆ ಅಗತ್ಯವೇ ಇಲ್ಲದ ಪಾಲಿಸಿಯನ್ನು ಮಾರಬಹುದು.

ಆದ್ದರಿಂದ ಪರಿಣಿತ ಆರ್ಥಿಕ ತಜ್ಞರನ್ನು ಭೇಟಿಯಾಗಿ ನಿಮ್ಮ ಸ್ಥಿರಾಸ್ತಿ, ಹಾಗೂ ಇತರ ವಿವರಗಳನ್ನು ನೀಡಿ ನಿಮಗೆ ಎಷ್ಟು ವಿಮೆ ಬೇಕಾಗಬಹುದು ಎಂಬ ಬಗ್ಗೆ ವಿಚಾರಿಸಿ ಆ ಪ್ರಕಾರವೇ ಮುಂದುವರೆಯಿರಿ. ನೀವು ಅವಿವಾಹಿತರಾಗಿದ್ದರೂ ನಿಮ್ಮನ್ನು ನಂಬಿರುವ ಇತರ ಸದಸ್ಯರು ಇರಬಹುದು. ಈ ಬಗ್ಗೆ ಫ್ಯೂಚರ್ ಜೆನೆರಾಲಿ ಜೀವವಿಮಾ ಸಂಸ್ಥೆಯ ಮುಖ್ಯ ಮಾರುಕಟ್ಟೆ ವಿಭಾಗದ ಅಧಿಕಾರಿಯಾಗಿರುವ ಪ್ರದೀಪ್ ಪಾಂಡೆಯವರು ಹೀಗೆ ಹೇಳುತ್ತಾರೆ: "ಜೀವವಿಮೆ ಎಷ್ಟು ಬೇಗ ಮಾಡಿಸುತ್ತೀರೋ ಅಷ್ಟೂ ಒಳ್ಳೆಯದು. ಉದಾಹರಣೆಗೆ ಅವಿವಾಹಿತರಿಗೆ ಅವರ ತಂದೆ ತಾಯಿಯರು, ಅಜ್ಜ ಅಜ್ಜಿಯರು ಅಥವಾ ವಿಶೇಷ ಆದ್ಯತೆಯ ಅಗತ್ಯವುಳ್ಳ ಇತರ ಸದಸ್ಯರೂ ಅವಲಂಬಿತರಾಗಿರಬಹುದು. ವಯಸ್ಸು ಚಿಕ್ಕದಾಗಿದ್ದಾಗ ಆರೋಗ್ಯವೂ ಉತ್ತಮವೇ ಆಗಿರುತ್ತದೆ ಹಾಗೂ ವಿಮೆಯ ಅತ್ಯುತ್ತಮ ಲಾಭವನ್ನು ಪಡೆಯಲು ಸೂಕ್ತ ಸಮಯವಾಗಿರುತ್ತದೆ"

6. ನಿಮ್ಮ ಉದ್ಯಮಕ್ಕೂ ರಕ್ಷಣೆ ಒದಗಿಸುತ್ತದೆ

ಜೀವವಿಮೆ ಕೇವಲ ನಿಮಗೆ ಹಾಗೂ ನಿಮ್ಮ ಮನೆಯವರಿಗೆ ಮಾತ್ರ ಸೀಮಿತವಾಗಿಲ್ಲ. ಕೆಲವು ವಿಮಾಪಾಲಿಸಿಗಳಲ್ಲಿ ನಿಮ್ಮ ಉದ್ಯಮ ಅಥವಾ ಆರ್ಥಿಕ ವಹಿವಾಟುಗಳಿಗೂ ವಿಮೆ ಅನ್ವಯವಾಗುತ್ತದೆ. ಒಂದು ವೇಳೆ ನೀವು ಉದ್ಯಮವೊಂದರ ಮಾಲಿಕರಾಗಿದ್ದರೆ ನಿಮ್ಮ ಬಳಿಕ ನಿಮ್ಮ ಉದ್ಯಮ ಪಾಲುದಾರ ನಿಮ್ಮ ಪಾಲಿನ ಉದ್ಯಮವನ್ನು ಹೆಚ್ಚಿನ ತೊಂದರೆ ಇಲ್ಲದೇ ತಮ್ಮದಾಗಿಸಿಕೊಳ್ಳಬಹುದು. ನಿಮ್ಮ ಉದ್ಯಮ ಪಾಲುದಾರ (ರು) ಒಂದು ಮಾರುವ-ಕೊಳ್ಳುವ ಒಡಂಬಡಿಕೆಗೆ ಸಹಿ ಹಾಕುವ ಮೂಲಕ ಒಂದು ಒಪ್ಪಂದಕ್ಕೆ ಬರಲಾಗುತ್ತದೆ ಹಾಗೂ ಪಾಲುದಾರರಲ್ಲಿ ಯಾರೊಬ್ಬರು ವಿಧಿವಶರಾದರೆ ಅವರ ನಿರ್ದಿಷ್ಟನಾಮಿ ಅಥವಾ ವಾರಿಸುದಾರರಿಗೆ ಈ ಪಾಲಿನ ಮೊತ್ತ ಸಂದಾಯವಾಗುತ್ತದೆ ಆದರೆ ಇವರಿಗೆ ಸಂಸ್ಥೆಯ ಪಾಲುದಾರಿಕೆಯಲ್ಲಿ ಒಳಗೊಳ್ಳಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ. ಈ ಬಗೆಯ ವಿಮೆಗಳಲ್ಲಿ ಎರಡು ಬಗೆಗಳಿವೆ - ಟರ್ಮ್ ಇನ್ಶೂರೆನ್ಸ್ ಅಥವಾ ಅವಧಿ-ವಿಮೆ ಹಾಗೂ ಲೈಫ್ ಇನ್ಶೂರೆನ್ಸ್ ಅಥವಾ ಜೀವ ವಿಮೆ.

ವ್ಯಕ್ತಿಯ ಮರಣಾನಂತರ ಜೀವವಿಮೆಯ ಮೂಲಕ ಅವಲಂಬಿತರು ಪಡೆಯುವ ಪ್ರಯೋಜನಗಳನ್ನು ಈಗ ನಾವು ಅರಿತುಕೊಂಡಿದ್ದೇವೆ. ಆದರೆ ನಿಮ್ಮ ಆರ್ಥಿಕ ಸ್ಥಿತಿಯನ್ನೂ ಉತ್ತಮಗೊಳಿಸಲು ವಿಮೆಯಲ್ಲಿ ಹೆಚ್ಚಿನ ಆಯ್ಕೆಗಳಿರುವುದು ಮಾತ್ರ ನಮ್ಮಲ್ಲಿ ಹೆಚ್ಚಿನವರಿಗೆ ಗೊತ್ತಿಲ್ಲ.

ಟರ್ಮ್ ಇನ್ಶೂರೆನ್ಸ್ ಅಂದರೆ ಒಂದು ನಿಗದಿತ ಅವಧಿಗೆ (ಹತ್ತು, ಇಪ್ಪತ್ತು ಅಥವಾ ಮೂವತ್ತು ವರ್ಷಗಳು) ಮೀಸಲಾಗಿರುತ್ತದೆ ಹಾಗೂ ಇದರ ಫಲವನ್ನು ವಿಮೆ ಪಡೆದ ವ್ಯಕ್ತಿ ಈ ಅವಧಿಯಲ್ಲಿ ಮರಣ ಹೊಂದಿದ್ದರೆ ಮಾತ್ರವೇ ಪಡೆಯಬಹುದು. ಒಂದು ವೇಳೆ ಈ ಅವಧಿಯಲ್ಲಿ ಮರಣ ಸಂಭವಿಸದೇ ಇದ್ದರೆ ಈ ಪಾಲಿಸಿ ನಿಷ್ಪಲಗೊಳ್ಳುತ್ತದೆ ಹಾಗೂ ಇದರ ಫಲವನ್ನು ಪಡೆಯಲು ಸಾಧ್ಯವಿಲ್ಲ. ಇದಕ್ಕೆ ಬದಲಾಗಿ ಹೂಡಿಕೆ-ಹಾಗೂ-ರಕ್ಷಣಾ ವಿಮೆ ( investment-cum-protection plan) ಎಂಬ ಆಯ್ಕೆಯನ್ನು ಪಡೆದುಕೊಂಡರೆ ಈ ನಿಗದಿತ ಅವಧಿಗಳು ಪೂರ್ಣಗೊಂಡ ಬಳಿಕ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತದ ಹಣ ದೊರಕುತ್ತದೆ. ಈ ವಿಮೆಯಲ್ಲಿ ನಿಮಗೆ ರಕ್ಷಣೆ ದೊರಕುತ್ತದಾದರೂ ಟರ್ಮ್ ಇನ್ಶೂರೆನ್ಸ್ ನಲ್ಲಿ ದೊರಕುವಷ್ಟು ದೊಡ್ಡ ಮೊತ್ತ ದೊರಕುವುದಿಲ್ಲ.

7. ತೆರಿಗೆ ಉಳಿಸಲು ಸಾಧ್ಯ

ಜೀವವಿಮೆಯ ಯಾವುದೇ ಪಾಲಿಸಿಗಳನ್ನು ಕೊಂಡರೂ ನೀವು ನೀಡಬೇಕಾದ ತೆರಿಗೆಯನ್ನು ಉಳಿಸಬಹುದು. ವಿಧಿ 80C ಪ್ರಕಾರ ವಿಮೆಯನ್ನು ಪಡೆಯುವ ವ್ಯಕ್ತಿ ಉಳಿಸಬಹುದಾದ ಗರಿಷ್ಟ ತೆರಿಗೆಯೆಂದರೆ ರೂ. 1.5 ಲಕ್ಷ ಮಾತ್ರ. ಒಂದು ವೇಳೆ ಪಾಲಿಸಿಯ ಅವಧಿ ಪೂರ್ಣಗೊಂಡರೆ ಅಥವಾ ಅದಕ್ಕೂ ಮುನ್ನ ಸಾವು ಸಂಭವಿಸಿದರೆ ವಿಮೆಯ ಮೊತ್ತ ಪೂರ್ಣವಾಗಿ ತೆರಿಗೆರಹಿತವಾಗಿರುತ್ತದೆ ಎಂದು 1961ರ ಆದಾಯ ತೆರಿಗೆ ವಿಧಿ 10 (D) ತಿಳಿಸುತ್ತದೆ.

8. ಬಲವಂತವಾಗಿಯಾದರೂ ಉಳಿತಾಯ ಮಾಡಲು ಒಂದು ವಿಧಾನ

ಒಂದು ವೇಳೆ ನಿಮ್ಮದೇ ಆದ ಉಳಿತಾಯ ಯೋಜನೆ ಅಥವಾ ಯೂನಿಟ್ ಆಧಾರಿತ ಪಾಲಿಸಿಯನ್ನು ಕೊಂಡರೆ ಪ್ರತಿ ತಿಂಗಳೂ ನೀವು ಕಡ್ಡಾಯವಾಗಿ ಒಂದಿಷ್ಟು ಹಣವನ್ನು ಕಟ್ಟಲೇಬೇಕಾಗುತ್ತದೆ. ಈ ಮೊತ್ತ ನಿಮ್ಮ ವಿಮಾಕಂತಿಗಿಂತಲೂ ಕೊಂಚ ಹೆಚ್ಚಿರುತ್ತದೆ. ಈ ಹೆಚ್ಚುವರಿ ಮೊತ್ತವನ್ನು ಒಂದು ಹೂಡಿಕೆಯಾಗಿ ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಹಾಗೂ ಈ ಹೂಡಿಕೆ ಕಾಲಕ್ರಮೇಣ ಬೆಳೆಯುತ್ತದೆ. ಹೀಗೆ ಸಂಗ್ರಹವಾದ ಮೊತ್ತವನ್ನು ನಿಮ್ಮ ವಿಮೆಯನ್ನೇ ಗಿರವಿಯಂತೆ ಇರಿಸಿ ಸಾಲದ ರೂಪದಲ್ಲಿ ಪಡೆಯಬಹುದು ಅಥವಾ ಈ ಯೂನಿಟ್ ಗಳನ್ನು ಮಾರಬಹುದು ಅಥವಾ ಇದರಿಂದ ನಿಗದಿತ ಆದಾಯವನ್ನೂ ಪಡೆಯಬಹುದು.

9. ತಡ ಮಾಡಿದರೆ ಮುಂದೆ ವಿಮೆಯೇ ಸಿಗಲಾರದು

ಜೀವ ವಿಮೆ ಜೀವನದಲ್ಲಿ ಎದುರಾಗಬಹುದಾದ ಕಂಟಕಗಳನ್ನು ಎದುರಿಸಲೆಂದೇ ಯೋಜಿಸಿದ ಯೋಜನೆಯಾಗಿದ್ದು ಯಾವ ರೀತಿಯ ಕಂಟಕ ಎದುರಾಗಬಹುದು ಎಂದು ಊಹಿಸಲು ಯಾರಿಗೂ ಅಸಾಧ್ಯ. ಚಿಕ್ಕ ವಯಸ್ಸಿನಲ್ಲಿ ಆರೋಗ್ಯ ಚೆನ್ನಾಗಿದ್ದಾಗ ಪಡೆದ ವಿಮೆಯ ಕಂತು ಕಟ್ಟುವುದು ಕೊಂಚ ತ್ರಾಸ ಎಂದು ಅನ್ನಿಸಬಹುದು. ಆದರೆ ಜೀವವಿಮೆ ಇದ್ದವರಿಗೆ ಮುಂದಿನ ದಿನಗಳಲ್ಲಿ ಆರೋಗ್ಯ ಕ್ಷೀಣಿಸಿ ಕಂತು ಕಟ್ಟಲು ಸಾಧ್ಯವಾಗದೇ ಇದ್ದರೂ ವಿಮೆ ಮಾತ್ರ ಅನ್ವಯವಾಗಿರುತ್ತದೆ. ಉಳಿದವರಿಗೆ ವಯಸ್ಸಾಗುತ್ತಿದ್ದಂತೆಯೇ ಆರೋಗ್ಯವೂ ಕ್ಷೀಣಿಸುವ ಮೂಲಕ ಜೀವ ವಿಮೆ ಪಡೆಯುವ ಸಾಧ್ಯತೆಯೂ ಕಡಿಮೆಯಾಗುತ್ತಾ ಹೋಗುತ್ತದೆ. ಒಂದು ಹಂತದಲ್ಲಿ ನಿಮಗೆ ಆವರಿಸಿರುವ ಯಾವುದೋ ಅನಾರೋಗ್ಯ ಯಾವುದೇ ವಿಮೆ ಪಡೆಯಲು ಅಸಾಧ್ಯವಾಗಿಸಬಹುದು ಹಾಗೂ ಇದರ ಚಿಕಿತ್ಸಾ ವೆಚ್ಚ ತೀರಾ ದುಬಾರಿಯಾಗಿ ಪರಿಣಮಿಸಬಹುದು. ಒಂದು ವೇಳೆ ಹಿಂದಿನ ವಿಮೆ ಇದ್ದರೆ ಈಗ ಎದುರಾಗಿರುವ ಕಾಯಿಲೆಯ ಚಿಕಿತ್ಸಾ ವೆಚ್ಚವನ್ನು ಈ ವಿಮೆಯಲ್ಲಿ ಹೆಚ್ಚುವರಿಯಾಗಿ ಅಳವಡಿಸಿಕೊಳ್ಳಲು ಕೆಲವು ವಿಮಾ ಸಂಸ್ಥೆಗಳು ಅನುವು ಮಾಡಿಕೊಡುತ್ತವೆ. ಪರಿಣಾಮವಾಗಿ ಈ ಚಿಕಿತ್ಸೆಯನ್ನು ಭರಿಸಲು ಹಾಗೂ ಒಂದು ವೇಳೆ ಈ ಕಾಯಿಲೆ ಉಲ್ಬಣಗೊಂಡು ಮರಣ ಸಂಭವಿಸಿದರೆ ಈ ವಿಮೆಯ ಪೂರ್ಣ ಅಥವಾ ಆಂಶಿಕ ಫಲವನ್ನು ಮನೆಯವರು ಪಡೆಯಬಹುದು. ಅಥವಾ ಈ ವಿಮೆಯ ಪೂರ್ಣ ಅಥವಾ ಆಂಶಿಕ ಮೊತ್ತವನ್ನು ಹೆಚ್ಚಿನ ಚಿಕಿತ್ಸೆಗಾಗಿಯೂ ಬಳಸಬಹುದು. ವಿಮೆಯನ್ನೇ ಮಾಡಿಸದಿರುವವರಿಗೆ ಇದು ಸಾಧ್ಯವೇ ಇಲ್ಲ.

More From GoodReturns

Karnataka BPL Card: ಬಿಪಿಎಲ್ ಕಾರ್ಡ್ದಾರರಿಗೆ ಬಿಗ್ ಶಾಕ್! ಸರ್ಕಾರದ ಮಹತ್ವದ ಕ್ರಮ

Bengaluru 2nd Airport: ಬೆಂಗಳೂರು 2ನೇ ವಿಮಾನ ನಿಲ್ದಾಣ ಯೋಜನೆಗೆ ಹೊಸ ಶಕ್ತಿ…ಸಿಎಂ ಸಿದ್ದರಾಮಯ್ಯ ಮಹತ್ವದ ಘೋಷಣೆ!

Gold Rate Bengaluru: ಚಿನ್ನದ ಬೆಲೆಯಲ್ಲಿ ಜಿಗಿತ.. ಇಂದು 24K, 22K, 18K ಬೆಲೆ ಎಷ್ಟು? ಇಲ್ಲಿದೆ ಸಂಪೂರ್ಣ ವಿವರ

High Speed Train: ಬೆಂಗಳೂರಿಗೆ ಮತ್ತೊಂದು ಹೈಸ್ಪೀಡ್ ರೈಲು! ಇನ್ಮೇಲೆ ಹೈದರಾಬಾದ್ಗೆ ಬರೀ 2 ಗಂಟೆ ಜರ್ನಿ

Train Service: ಬೆಂಗಳೂರು-ಕೇರಳ ಪ್ರಯಾಣ ಈಗ ಇನ್ನೂ ಸುಲಭ…ಕೇವಲ 230 ರೂ., ಹೆಚ್ಚು ಸೌಕರ್ಯ!

Gold Rate Bengaluru: ಇಂದೂ ಚಿನ್ನದ ಬೆಲೆ ಇಳಿಕೆ…24 ಕ್ಯಾರಟ್ನಲ್ಲಿ ಒಂದೇ 4,900 ರೂ. ಕುಸಿತ!

Karnataka Weather: ಬಿಸಿಲಿನ ತಾಪಮಾನ ಇನ್ನಷ್ಟು ಹೆಚ್ಚಳ…ಕರ್ನಾಟಕದಲ್ಲಿ ಸದ್ಯಕ್ಕೆ ತಪ್ಪದು ಒಣಹವೆಯ ಕಾಟ!

Bengaluru Metro: ಬೆಂಗಳೂರು ಮೆಟ್ರೋ 3ನೇ ಹಂತ ಮತ್ತೆ ವಿಳಂಬ, ಯಾವ ವರ್ಷಕ್ಕೆ ಈ ಸೇವೆ ಸಿಗಲಿದೆ ತಿಳಿಯಿರಿ

ಮತ್ತೆ ಭಾರತ-ಪಾಕ್ ನಡುವೆ ಯುದ್ಧದ ಛಾಯೆ..ಭುಗಿಲೆದ್ದ 'ಸಿಂಧೂ ನದಿ' ವಿವಾದ, ಬಿಲಾವಲ್ ಭುಟ್ಟೋ ಕಿಡಿ

Gold Rate Today: ಮಧ್ಯಪ್ರಾಚ್ಯದಲ್ಲಿ ಸಂಘರ್ಷ; ಚಿನ್ನದ ಬೆಲೆ ಸ್ಥಿರ! ಎಷ್ಟಿದೆ ದರ?

Bengaluru Traffic: ಗೊರಗುಂಟೆಪಾಳ್ಯ ಟ್ರಾಫಿಕ್ ಮುಕ್ತಿಗೆ ಸುರಂಗ ರಸ್ತೆ ಯೋಜನೆ? ಸರ್ಕಾರದ ಮಹತ್ವದ ಹೆಜ್ಜೆ

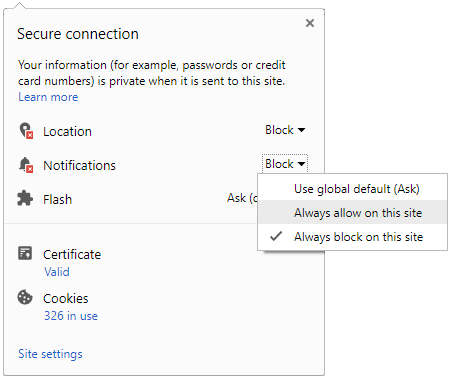

Click it and Unblock the Notifications

Click it and Unblock the Notifications