ಬಜೆಟ್ ಮಂಡನೆಯಾಗುವ ಪೂರ್ವದಲ್ಲಿ ಹಲವು ಚರ್ಚೆಗಳು, ನಿರೀಕ್ಷೆಗಳು, ಯಾವ ವಲಯಕ್ಕೆ ಎಷ್ಟು ಪ್ರಾಶಸ್ತ್ಯ ಹಾಗು ಚುನಾವಣಾ ಆಧರಿಸಿ ಬಜೆಟ್ ನಲ್ಲಿರಬಹುದಾದ ವಿಷಯಗಳು ಚರ್ಚೆಯ ಪ್ರಮುಖ ಅಂಶಗಳಾಗಿವೆ.

ಬಜೆಟ್ ಮಂಡನೆಯಾಗುವ ಪೂರ್ವದಲ್ಲಿ ಹಲವು ಚರ್ಚೆಗಳು, ನಿರೀಕ್ಷೆಗಳು, ಯಾವ ವಲಯಕ್ಕೆ ಎಷ್ಟು ಪ್ರಾಶಸ್ತ್ಯ ಹಾಗು ಚುನಾವಣಾ ಆಧರಿಸಿ ಬಜೆಟ್ ನಲ್ಲಿರಬಹುದಾದ ವಿಷಯಗಳು ಚರ್ಚೆಯ ಪ್ರಮುಖ ಅಂಶಗಳಾಗಿವೆ.

ಈ ಸಂದರ್ಭದಲ್ಲಿ ಬಜೆಟ್ ನ ಸಂಕ್ಷಿಪ್ತ ಪರಿಚಯ ಒಳಗೊಂಡಂತೆ ಅದಾಯ ಖಾತೆ ಹಾಗೂ ತೆರಿಗೆ ರಹಿತ ಆದಾಯಗಳ ಬಗ್ಗೆ ಅರಿಯೋಣ ಬನ್ನಿ..ಬಜೆಟ್ ನ ಒಂದು ಪಕ್ಷಿನೋಟ ಬಜೆಟ್ ನ ವಿವರಗಳನ್ನು ಸುಲಭವಾಗಿ ಅರಿತುಕೊಳ್ಳಲು ಈ ಪಕ್ಷಿನೋಟ ನೆರವಾಗಲಿದೆ. ಅಲ್ಲದೇ ಹೊಸ ಪರಿಕಲ್ಪನೆಗಳನ್ನೂ ಪರಿಚಯಿಸಲಿದೆ. ಪಾವತಿಗಳನ್ನು ಆದಾಯ ಹಾಗೂ ಕ್ಯಾಪಿಟಲ್ ಅಥವಾ ಬಂಡವಾಳ ಎಂದು ವಿಂಗಡಿಸಲಾಗುತ್ತದೆ. ಏಕೀಕೃತ ನಿಧಿಗೆ ಹೊರತಾಗಿ ಇದು ಕೇಂದ್ರದ ನಿವ್ವಳ ತೆರಿಗೆಯ ಮೂಲ ಲಭಿಸಿದ ಆದಾಯವನ್ನು ಪ್ರಕಟಿಸುತ್ತದೆ. ಏಕೆಂದರೆ ಸಂಬಂಧಿತ ಆರ್ಧಿಕ ಸಮಿತಿ ನಿರ್ಧರಿಸಿದ ಪ್ರಕಾರ ಸಂಗ್ರಹಗೊಂಡ ಒಟ್ಟು ತೆರಿಗೆ ಆದಾಯ ನೇರವಾಗಿ ರಾಜ್ಯ ಸರ್ಕಾರಗಳಿಗೆ ಸಾಲರೂಪದಲ್ಲಿ ತಲುಪುತ್ತವೆ. ಬಜೆಟ್ ಪಕ್ಷಿನೋಟವು ಆದಾಯ ಮತ್ತು ಬಂಡವಾಳ ಎಂದು ವಿಂಗಡಿಸದೇ ಸರ್ಕಾರ ಮುಂಬರುವ ಪೂರ್ವಯೋಜಿತ ಹಾಗೂ ಯೋಜಿಸದಿರುವ ಯೋಜನೆಗಳಿಗೆ ಮಾಡಲಿರುವ ಖರ್ಚುಗಳನ್ನೂ ವಿವರಿಸಲಿದೆ. ರ್ವಯೋಜಿತ ಹಾಗೂ ಯೋಜಿಸದಿರುವ ಖರ್ಚುಗಳ ಬಗ್ಗೆ ತಿಳಿದುಕೊಳ್ಳುವ ಮುನ್ನ ಕೇಂದ್ರ ಸರ್ಕಾರದ ಯೋಜನೆಗಳ ಪರಿಕಲ್ಪನೆಯ ಬಗ್ಗೆ ಅರಿಯೋಣ.

ಕೇಂದ್ರ ಯೋಜನೆ

ಇದು ಸರ್ಕಾರದ ಪಂಚವಾರ್ಷಿಕ ಯೋಜನೆಯಾಗಿದ್ದು ಇದನ್ನು ಒಟ್ಟು ಐದು ಕಂತುಗಳಾಗಿ, ವರ್ಷಕ್ಕೊಂದು ಕಂತಿನ ಮೂಲಕ ನೀಡಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಗಳು ಮುಂದಿನ ಐದು ವರ್ಷದಲ್ಲಿ ಪೂರ್ಣಗೊಳ್ಳಬೇಕು ಎಂಬ ಗುರಿಯನ್ನು ಹಮ್ಮಿಕೊಂಡೇ ಪ್ರಾರಂಭಗೊಳ್ಳುತ್ತವೆ ಹಾಗೂ ಈ ಯೋಜನೆಗಳು ಅನುಷ್ಠಾನಗೊಂಡಿರುವ ರಾಜ್ಯಗಳ ಹಾಗೂ ಸಾರ್ವಜನಿಕ ಸಂಸ್ಥೆಗಳ ಸಹಕಾರದಿಂದ ಈ ಯೋಜನೆಗಳು ಪೂರ್ಣಗೊಳ್ಳುವಂತೆ ನೋಡಿಕೊಳ್ಳಲಾಗುತ್ತದೆ. ಈ ಯೋಜನೆಗೆ ಕೇಂದ್ರ ಸರ್ಕಾರದಿಂದ ಪಡೆಯುವ ಸಹಾಯಕ್ಕೆ ಬಜೆಟ್ ಸಹಕಾರ (budget support) ಎಂದು ಕರೆಯುತ್ತಾರೆ.

ಯೋಜಿತ ವೆಚ್ಚಗಳು

ಕೇಂದ್ರ ಸರ್ಕಾರದ ಯೋಜಿತ ಯೋಜನೆಗಳು ಹಾಗೂ ರಾಜ್ಯ ಸರ್ಕಾರ ಅಥವಾ ಒಕ್ಕೂಟ ಪ್ರದೇಶಗಳ ಯೋಜನೆಗಳಿಗೆ ನೀಡುವ ಆರ್ಥಿಕ ನೆರವಾಗಿದೆ. ಉಳಿದೆಲ್ಲಾ ಬಜೆಟ್ ವೆಚ್ಚದಂತೆ ಈ ವೆಚ್ಚವನ್ನು ಆದಾಯ ಮತ್ತು ಬಂಡವಾಳ ವೆಚ್ಚವನ್ನಾಗಿ ವಿಂಗಡಿಸಲಾಗುತ್ತದೆ.

ಯೋಜಿತವಲ್ಲದ ವೆಚ್ಚಗಳು

ಇದು ಕೇಂದ್ರ ಸರ್ಕಾರದ ವೆಚ್ಚದ ಸಿಂಹಪಾಲನ್ನು ಬಳಸಿಕೊಳ್ಳುತ್ತದೆ. ಈ ವೆಚ್ಚದಲ್ಲಿ ಪ್ರಮುಖವಾಗಿ ಸಾಲಗಳಿಗೆ ನೀಡಲಾಗುವ ಬಡ್ಡಿ, ಸಬ್ಸಿಡಿ, ಸರ್ಕಾರಿ ನೌಕರರ ವೇತನಗಳು, ನಿವೃತ್ತರಿಗೆ ಪಿಂಚಣಿ ಹಾಗೂ ರಕ್ಷಣಾ ವೆಚ್ಚಗಳು ಸೇರುತ್ತವೆ. ಯೋಜಿತವಲ್ಲದ ವೆಚ್ಚಗಳಲ್ಲಿ ಬಂಡವಾಳ ವೆಚ್ಚ ಕಡಿಮೆಯಾಗಿದೆ. ಒಟ್ಟು ಖರ್ಚಿನಲ್ಲಿ ಗರಿಷ್ಟ ವೆಚ್ಚ ರಕ್ಷಣಾ ವಿಭಾಗಕ್ಕೆ ನೀಡಲಾಗುತ್ತದೆ. ರಕ್ಷಣಾ ಖಾತೆಯ ವೆಚ್ಚ ಯೋಜಿತವಲ್ಲದ ವೆಚ್ಚವಾಗಿದೆ.

ಹಣಕಾಸಿನ ಕೊರತೆ (Fiscal Deficit)

ಯಾವಾಗ ಸರ್ಕಾರದ ಬಳಿ ಒಟ್ಟು ವೆಚ್ಚ ಸಾಲರಹಿತ ಬಂಡವಾಳಕ್ಕೂ ಕಡಿಮೆಯಾಗುತ್ತದೆಯೋ ಆಗ ಈ ವ್ಯತ್ಯಾಸವನ್ನು ಸರಿದೂಗಿಸಲು ಸಾರ್ವಜನಿಕರಿಂದ ಸಾಲವಾಗಿ ಪಡೆದುಕೊಳ್ಳುತ್ತದೆ. ಈ ವ್ಯತ್ಯಾಸವನ್ನು ಹಣಕಾಸಿನ ಕೊರತೆ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ.

ಅದಾಯ ವೆಚ್ಚಗಳಲ್ಲಿ ಸರ್ಕಾರ ಹಿಂದೆ ಪಡೆದುಕೊಂಡಿದ್ದ ಸಾಲಗಳ ಬಡ್ಡಿ ಪಾವತಿಯೂ ಸೇರುತ್ತದೆ. ಪ್ರಮುಖ ಕೊರತೆಯಲ್ಲಿ ಒಟ್ಟು ಹಣಕಾಸಿನ ಕೊರತೆಯ ಮೊತ್ತದಿಂದ ಈ ಬಡ್ಡಿಯನ್ನು ಕಳೆಯಲಾಗುತ್ತದೆ. ಈ ಕೊರತೆ ಕಡಿಮೆಯಾಗುತ್ತಾ ಹೋದಷ್ಟೂ ಆ ದೇಶ ಸುಭಿಕ್ಷ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಬಜೆಟ್ ದಾಖಲೆಗಳು ಈ ಕೊರತೆಯನ್ನು GDPಯ ಒಂದು ಶೇಖಡಾವಾರು ಪ್ರಮಾಣದಲ್ಲಿ ತಿಳಿಸುತ್ತದೆ. ಈ ಮೂಲಕ ಸ್ಪಷ್ಟವಾದ ಪರಿಕಲ್ಪನೆ ಮೂಡಲು ಒಂದು ಹೋಲಿಕೆ ಸಿಕ್ಕಂತಾಗುತ್ತದೆ. ಪ್ರಜ್ಞಾಪೂರ್ವಕ ಹಣಕಾಸಿನ ನಿರ್ವಹಣೆಗೆ ಸಾಮಾನ್ಯ ಉದ್ದೇಶಗಳಿಗೆ ಸರ್ಕಾರವು ಸಾಲವನ್ನು ಕೊಡುವುದಿಲ್ಲ.

ಹಣಕಾಸಿನ ಜವಾಬ್ದಾರಿ ಮತ್ತು ಬಜೆಟ್ ನಿರ್ವಹಣೆ ವಿಧಿ (Fiscal Responsibility and Budget Management Act):

ಈ ವಿಧಿಯನ್ನು 2003ರಲ್ಲಿ ಪ್ರಾರಂಭಿಸಲಾಗಿತ್ತು. 2008-09ರ ವೇಳೆಗೆ ಅದಾಯ ಕೊರತೆಯನ್ನು ಇಲ್ಲವಾಗಿಸುವ ಉದ್ದೇಶದಿಂದ ಇದು ಪ್ರಾರಂಭಗೊಂಡಿತ್ತು. ಆ ಉದ್ದೇಶದ ಪ್ರಕಾರ 2008-09 ಆರ್ಥಿಕ ವರ್ಷದಿಂದ ಎಲ್ಲಾ ಆದಾಯಾ ವೆಚ್ಚಗಳನ್ನು ಆದಾಯ ಪಾವತಿಯಿಂದಲೇ ನಿರ್ವಹಿಸಲು ಪ್ರಾರಂಭಿಸಲಾಯಿತು. ಆದಾಯ ವೆಚ್ಚವನ್ನು ಸರಿದೂಗಿಸಲು ಪಡೆದುಕೊಳ್ಳುವ ಯಾವುದೇ ಸಾಲ ಆ ವೆಚ್ಚಕ್ಕೆ ಮಾತ್ರವೇ ಸೀಮಿತವಾಗಿರುವಂತೆ ಕಟ್ಟುಪಾಡು ವಿಧಿಸಲಾಯ್ತು. ಈ ವಿಧಿಯ ಪ್ರಕಾರ 2008-09.ರ ಬಳಿಕ ಆರ್ಥಿಕ ಕೊರತೆಗೆ 3%ದ ಮಿತಿಯನ್ನೂ ಹೇರಲಾಗಿದೆ.

ವ್ಯಾಟ್ ಮತ್ತು ಜಿಎಸ್ಟಿ (Value-Added Tax and GST)

ಇಂದು ವ್ಯಾಟ್ ಹೆಸರು ಕೇಳದವರೇ ಇಲ್ಲ. ಒಂದು ಉತ್ಪನ್ನ ತಯಾರಾದ ಬಳಿಕ ಗ್ರಾಹಕನಿಗೆ ತಲುಪುವವರೆಗೆ ಹಲವಾರು ಹಂತಗಳನ್ನು ದಾಟಬೇಕಾಗುತ್ತದೆ. ಹೀಗೆ ದಾಟುವ ಪ್ರತಿ ಹಂತದಲ್ಲಿಯೂ ಒಂದು ನಿಗದಿತ ತೆರಿಗೆಯನ್ನು ಹೇರಲಾಗುತ್ತದೆ. ಈ ತೆರಿಗೆ ಆಯಾ ವಸ್ತುವನ್ನು ತಯಾರಿಸಲು ಬೇಕಾದ ಕಚ್ಚಾವಸ್ತು/ಸಾಮಾಗ್ರಿ/ಸಂಪನ್ಮೂಲಗಳ ವೆಚ್ಚವನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಈ ತೆರಿಗೆಯ ಉದ್ದೇಶವೆಂದರೆ ಉತ್ಪನ್ನದ ತಯಾರಿಕೆಯ ವೇಳೆ ಬಳಸಲಾಗುವ ಸಂಪನ್ಮೂಲಗಳಿಗೆ ಮಾತ್ರವೇ ತೆರಿಗೆ ಹಾಕಿ ಈ ಉತ್ಪನ್ನದ ಮೌಲ್ಯವನ್ನು ವೃದ್ದಿಸಲಾಗುತ್ತದೆ. ಇದೇ ಕಾರಣಕ್ಕೆ ಈ ತೆರಿಗೆಯನ್ನು ಮೌಲ್ಯ-ವೃದ್ದಿ (ವಾಲ್ಯೂ ಆಡೆಡ್) ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಈ ಮೂಲಕ ಪ್ರತಿ ಉತ್ಪನ್ನಕ್ಕೂ ಪಾರದರ್ಶಕ ತೆರಿಗೆಯನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಸೆಸ್ (CESS)

ಇದು ಒಂದು ರೀತಿಯಲ್ಲಿ ಗಾಯದ ಮೇಲೆ ಬರೆ ಎಳೆದಂತೆ. ಅಂದರೆ ನಾವು ನೀಡುವ ತೆರಿಗೆಯ ಹಣವನ್ನು ಅವಲಂಬಿಸಿ ನೀಡಬೇಕಾದ ಹೆಚ್ಚುವರಿ ತೆರಿಗೆ. ಈ ತೆರಿಗೆಯಿಂದ ಪಡೆದ ಹಣವನ್ನು ಕೇಂದ್ರ ಸರ್ಕಾರ ಒಂದು ವಿಶೇಷ ಉದ್ದೇಶಕ್ಕೆ ಬಳಸಿಕೊಳ್ಳುತ್ತದೆ ಹಾಗೂ ಆ ಉದ್ದೇಶದ ಹೆಸರಿನಿಂದಲೇ ಈ ಸೆಸ್ ಅನ್ನು ಗುರುತಿಸಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ ಸ್ವಚ್ಛ ಭಾರತ ಸೆಸ್. ಇನ್ನೊಂದು ಉದಾಹರಣೆಯಲ್ಲಿ ಉದ್ಯಮ ಹಾಗೂ ವೈಯಕ್ತಿಕ ಆದಾಯಗಳಲ್ಲಿ 2% ಶೇಖಡಾ ಆದಾಯವನ್ನು ಶಿಕ್ಷಣ ಸೆಸ್ ಎಂದು ಮುರಿದುಕೊಳ್ಳಲಾಗುತ್ತದೆ. ಹಿಂದಿನ ಬಜೆಟ್ ನಲ್ಲಿ ಆದಾಯ ತೆರಿಗೆಯ ಮೇಲೆ 1% ಸೆಸ್ ತೆರಿಗೆಯನ್ನು ಮಾಧ್ಯಮಿಕ ಹಾಗೂ ಉನ್ನತ ಶಿಕ್ಷಣಕ್ಕಾಗಿ ಮುರಿದುಕೊಳ್ಳುತ್ತಿತ್ತು.

ಮೂಲ ಸುಂಕದ ಮೇಲಿನ ತೆರಿಗೆ (COUNTERVAILING DUTIES)

ಈ ತೆರಿಗೆ ಆಮದು ಮಾಡಿಕೊಳ್ಳುವ ವಸ್ತುಗಳ ಮೇಲೆ ವಿಧಿಸುವ ತೆರಿಗೆಯನ್ನು ಅವಲಂಬಿಸಿದ್ದು ಆಮದು ಸುಂಕ ಒಂದು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತ ದಾಟಿದ ಬಳಿಕ ಅನ್ವಯಗೊಳ್ಳುತ್ತದೆ. ಈ ತೆರಿಗೆ ಸ್ಥಳೀಯವಾಗಿ ಉತ್ಪಾದಿಸುವ ಸಂಸ್ಥೆಗಳ ಉತ್ಪನ್ನದ ಮೇಲೆ ಹೇರುವ ತೆರಿಗೆಗಳಿಗಿಂತ ಕೊಂಚ ಹೆಚ್ಚೇ ಇರುತ್ತದೆ. ಈ ಮೂಲಕ ಸ್ಥಳೀಯ ಉತ್ಪನ್ನಗಳಿಗೆ ಹೆಚ್ಚು ಬೆಂಬಲ ಸೂಚಿಸುವುದು ಈ ತೆರಿಗೆಯ ಮೂಲ ಉದ್ದೇಶವಾಗಿದೆ. ಈ ತೆರಿಗೆಯ ಮೇಲೆ ರಿಯಾಯಿತಿ ತೋರಿಸುವುದೆಂದರೆ ಸ್ಥಳೀಯ ಉದ್ಯಮಗಳಿಗೆ ಕಡೆಗಣನೆಯಾಗದಂತೆ ಹಾಗೂ ಈ ಮೂಲಕ ಈ ಕ್ಷೇತ್ರಗಳಿಗೆ ಹೂಡುವ ಹೂಡಿಕೆಯಿಂದ ಹೂಡಿಕೆದಾರರು ಹಿಂಜರಿಯುವುದನ್ನು ತಡೆಯುವುದೂ ಆಗಿದೆ.

ರಫ್ತು ಸುಂಕ (Export Duty)

ಈ ತೆರಿಗೆಯನ್ನು ರಫ್ತು ಮಾಡಲಾಗುವ ವಸ್ತುಗಳ ಮೇಲೆ ಹೇರಲಾಗುತ್ತದೆ. ಹೆಚ್ಚಿನ ಸಂದರ್ಭಗಳಲ್ಲಿ ಈ ಸುಂಕವನ್ನು ಆದಾಯವೆಂದು ಪರಿಗಣಿಸಲಾಗುವುದಿಲ್ಲ. ಆದರೆ ಕೆಲವು ವಸ್ತುಗಳನ್ನು ರಫ್ತು ಮಾಡಲು ಉತ್ತೇಜನ ನೀಡದೇ ಇರುವ ಉದ್ದೇಶಕ್ಕಾಗಿ ಹೇರಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ ಕಬ್ಬಿಣದ ಅದುರಿನ ರಫ್ತಿನಲ್ಲಿ ಪ್ರತಿ ಮೆಟ್ರಿಕ್ ಟನ್ ಕಬ್ಬಿಣದ ಅದಿರು ಹಾಗೂ ಅದಿರಿನ ಉಂಡೆಗಳಿಗೆ ರೂ. 300 ಹಾಗೂ ಕ್ರೋಮ್ ಅದಿರು ಹಾಗೂ ಅದಿರಿನ ಉಂಡೆಗಳಿಗೆ 2,000ರೂ.ರಫ್ತು ಸುಂಕ ವಿಧಿಸುವ ಮೂಲಕ ಇವುಗಳ ರಫ್ತುಗಳಿಗೆ ನಿರುತ್ತೇಜನ ನೀಡಿ ಇದರ ಪ್ರಯೋಜನ ಭಾರದಲ್ಲಿಯೇ ಆಗುವಂತೆ ನೋಡಿಕೊಂಡಿದೆ.

ಹಣಕಾಸು ಮಸೂದೆ (FINANCE BILL)

ಕೇಂದ್ರ ಸರ್ಕಾರ ಹೊಸದಾಗಿ ಪ್ರಸ್ತುತಪಡಿಸಲಿರುವ ತೆರಿಗೆಗಳು, ಈಗಿರುವ ತೆರಿಗೆಗಳಲ್ಲಿ ಆಗಲಿರುವ ಬದಲಾವಣೆ ಅಥವಾ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಬದಲಾವಣೆ, ಹಿಂದೆ ಸಂಸತ್ ಅಂಗೀಕರಿಸಿದ್ದ ನಿಗದಿತ ಅವಧಿಗಾಗಿ ಹೇರಿದ್ದ ತೆರಿಗೆಯ ಅವಧಿಯನ್ನು ಮುಂದುವರೆಸುವುದು ಮೊದಲಾದ ನಿರ್ಧಾರಗಳನ್ನು ಪ್ರಕಟಿಸುವ ಪಟ್ಟಿಯನ್ನು ಹಣಕಾಸು ಮಸೂದೆ ಎಂದು ಕರೆಯುತ್ತಾರೆ. ಯಾವುದೇ ತೆರಿಗೆಯೊಂದಿಗೆ ಸಂಬಂಧವಿರುವ ಎಲ್ಲಾ ವ್ಯಕ್ತಿಗಳಿಗೆ ಈ ಬಿಲ್ ಅತಿ ಮುಖ್ಯವಾಗಿದೆ.

ಹಣಕಾಸು ಸೇರ್ಪಡೆ (FINANCIAL INCLUSION)

ಮೂಲಭೂತ ಆರ್ಥಿಕ ಸೇವೆಗಳಿಗೆ ಸುಲಭ ದರದಲ್ಲಿ ಪ್ರವೇಶ ಸಾರ್ವತ್ರಿಕಗೊಳಿಸುವುದನ್ನು ಆರ್ಥಿಕ ಸೇರ್ಪಡೆ ಎಂದು ಕರೆಯುತ್ತಾರೆ. (ಅಂದರೆ ಬ್ಯಾಂಕ್ ಖಾತೆ ಹೊಂದಲು, ಕಾಲಕಾಲಕ್ಕೆ ಹಣವನ್ನು ಪಡೆಯುವಂತಾಗಲು ಇತ್ಯಾದಿ). ಈ ಸೇವೆಗಳಿಂದ ಹೊರಗಿಡುವಿಕೆಯಿಂದ ಈ ಸೇವೆಗಳಿಂದ ಹೊರತುಪಡಿಸಿದವರ ಮೇಲೆ ಅಧಿಕ ವೆಚ್ಚ ಬೀಳುತ್ತದೆ. ವಿಶೇಷವಾಗಿ ಕಡಿಮೆ ಆದಾಯದ ಕುಟುಂಬಗಳ ಮೇಲೆ ಹೊರಯಾಗುತ್ತದೆ. (ಉದಾಹರಣೆಗೆ ಬ್ಯಾಂಕ್ ಖಾತೆಯಲ್ಲಿ ಕನಿಷ್ಟ ಹಣ ಇಲ್ಲದಿದ್ದರೆ ಒಂದು ಮೊತ್ತವನ್ನು ವಿಧಿಸುವುದು) ಹೀಗೆ ಹೊರಗಿಡುವಿಕೆಯಿಂದ ಇವರು ಆರ್ಥಿಕ ಸುರಕ್ಷತೆ ಇರದ ಮೂಲಗಳಿಂದ ಹೆಚ್ಚಿನ ಬಡ್ಡಿ ದರಗಳಲ್ಲಿ ಸಾಲ ಪಡೆಯಬೇಕಾಗಿ ಬರುತ್ತದೆ. ಆರ್ಥಿಕ ಸೇರ್ಪಡೆ ಭಾರತದ ಮಟ್ಟಿಗೆ ಇಂದಿಗೂ ಒಂದು ಗಂಭೀರವಾದ ಸಮಸ್ಯೆಯಾಗಿದೆ. ಕೇಂದ್ರ ಸರ್ಕಾರ ಈ ಬಗೆಯ ಕಟ್ಟುಪಾಡುಗಳಿಲ್ಲದೇ ಇರುವ ಖಾತೆಗಳನ್ನು ಅತಿ ಕಡಿಮೆ ವೆಚ್ಚದಲ್ಲಿ ಹೊಂದುವಂತೆ ಮಾಡಲು ಚಿಂತನೆ ನಡೆಸುತ್ತಿದೆ.

ಜುಲ್ಮಾನೆ ತೆರಿಗೆ (SURCHARGE)

ಹೆಸರೇ ಸೂಚಿಸುವಂತೆ ಇದು ಹೆಚ್ಚುವರಿ ತೆರಿಗೆಯಾಗಿದೆ. ಅಂದರೆ ತೆರಿಗೆಯ ಮೇಲಿನ ಜುಲ್ಮಾನೆ. ಉದಾಹರಣೆಗೆ 30% ತೆರಿಗೆಯ ಮೇಲೆ 10% ಜುಲ್ಮಾನೆ ಹೇರಿದರೆ ಒಟ್ಟು ತೆರಿಗೆ 33% ಆಗುತ್ತದೆ. ವೈಯಕ್ತಿಕ ವೇತನ ಹತ್ತು ಲಕ್ಷಕ್ಕೂ ಮೀರಿದರೆ ಆದಾಯ ತೆರಿಗೆಯ ಮೇಲೆ 10% ಸರ್ಜಾರ್ಜ್ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಸ್ವದೇಶೀ ಸಂಸ್ಥೆಗಳ ಆದಾಯದ ಮೇಲೆ 10% ಹಾಗೂ ವಿದೇಶೀ ಬಂಡವಾಳದ ಸಂಸ್ಥೆಗಳ ಆದಾಯದ ಮೇಲೆ 2.5% ಸರ್ಚಾರ್ಜ್ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಆದರೆ ಒಂದು ಕೋಟಿಗೂ ಕಡಿಮೆ ಆದಾಯವಿರುವ ಸಂಸ್ಥೆಗಳ ಮೇಲೆ ಸರ್ಚಾರ್ಜ್ ಅಥವಾ ಜುಲ್ಮಾನೆ ವಿಧಿಸಲಾಗುವುದಿಲ್ಲ.

ತೆರಿಗೆ ರಹಿತ ಆದಾಯ (Non-tax revenue)

ಈ ನಿಟ್ಟಿನಲ್ಲಿ ಮುಖ್ಯವಾದ ಆದಾಯವೆಂದರೆ ನೀಡಿರುವ ಸಾಲಕ್ಕೆ ಪಡೆಯುವ ಬಡ್ಡಿ (ಕೇಂದ್ರ ಸರ್ಕಾರ ರಾಜ್ಯ ಸರ್ಕಾರ, ರೈಲ್ವೇ ಹಾಗೂ ಇತರ ಯೋಜನೆಗಳಿಗೆ ಸಾಲವಾಗಿ ನೀಡಿರುವ ಹಣಕ್ಕೆ ಪಡೆಯುವ ಬಡ್ಡಿ) ಹಾಗೂ ಸಾರ್ವಜನಿಕ ಕ್ಷೇತ್ರದ ಸಂಸ್ಥೆಗಳ ಆದಾಯ ಹಾಗೂ ಹೂಡಿಕೆಗಳಿಂದ ಪಡೆಯುವ ಬಡ್ಡಿ ಸೇರಿದೆ.

ಆದಾಯದ ಕೊರತೆ (Revenue Deficit)

ಆದಾಯದ ಖಾತೆಯಲ್ಲಿನ ಆದಾಯಕ್ಕೂ ಮೀರಿದ ಖರ್ಚುಗಳಿದ್ದರೆ ಇದನ್ನು ಆದಾಯದ ಕೊರತೆ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಇದು ವೆಚ್ಚಗಳಿಗೆ ಈಗ ನಿಯಂತ್ರಣ ಬೇಕೆಂದು ಸೂಚಿಸುವ ಸೂಚಕವೂ ಆಗಿದೆ. ಆದಾಯ ಖಾತೆಯ ಎಲ್ಲಾ ಖರ್ಚುಗಳು ಆದಾಯಕ್ಕೆ ಸರಿಸಮನಾಗಿ ಅಥವಾ ಕಡಿಮೆ ಇರುವಂತೆ ನೋಡಿಕೊಳ್ಳುವ ಮೂಲಕ ಈ ಕೊರತೆ ನೀಗಿಸುವಂತೆ ನೋಡಿಕೊಳ್ಳಬಹುದು.

ಯಾವಾಗ ಆದಾಯದ ಕೊರತೆ ಎದುರಾಗುತ್ತದೋ ಆಗ ಸರ್ಕಾರವೇ ಹಣವನ್ನು ಸಾಲವಾಗಿ ಪಡೆಯಬೇಕಾಗುತ್ತದೆ. ಈ ಸಾಲವನ್ನು ಹಿಂಜರಿತ ಸಾಲ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಏಕೆಂದರೆ ಈ ಸಾಲದಿಂದ ಆದಾಯದ ಕೊರತೆಯನ್ನು ನೀಗಿಸಲಾಗುತ್ತದೆಯೇ ಹೊರತು ಇದನ್ನು ಆಸ್ತಿಗಳಿಕೆಗಾಗಿ ಬಳಸಲು ಸಾಧ್ಯವಿಲ್ಲ. ಪರಿಣಾಮವಾಗಿ ಹೆಚ್ಚಿನ ಪ್ರಮಾಣದ ಆದಾಯ ಪಾವತಿಗಳು ಬಡ್ಡಿಯ ರೂಪದಲ್ಲಿ ನೀಡಲ್ಪಡುತ್ತದೆ ಹಾಗೂ ಸಾಲದ ಕೂಪದಲ್ಲಿ ಬೀಳುವಂತಾಗುತ್ತದೆ. ಈ ಕೊರತೆಯನ್ನು ಶೂನ್ಯವಾಗಿಸಲು 2008-09ರಲ್ಲಿ ಸರ್ಕಾರ FRBM ವಿಧಿ ಎಂಬ ವಿಧಿಯನ್ನು ಪ್ರಾರಂಭಿಸಿತು.

More From GoodReturns

Karnataka BPL Card: ಬಿಪಿಎಲ್ ಕಾರ್ಡ್ದಾರರಿಗೆ ಬಿಗ್ ಶಾಕ್! ಸರ್ಕಾರದ ಮಹತ್ವದ ಕ್ರಮ

IPL 2026: ಕೊನೆಗೂ ಐಪಿಎಲ್ 2026ರ ಆರಂಭದ ದಿನಾಂಕ ಬಹಿರಂಗ! ಯಾವಾಗ ಗೊತ್ತಾ?

Bengaluru 2nd Airport: ಬೆಂಗಳೂರು 2ನೇ ವಿಮಾನ ನಿಲ್ದಾಣ ಯೋಜನೆಗೆ ಹೊಸ ಶಕ್ತಿ…ಸಿಎಂ ಸಿದ್ದರಾಮಯ್ಯ ಮಹತ್ವದ ಘೋಷಣೆ!

LPG Gas Helpline Number: ದೇಶದಲ್ಲಿ ಎಲ್ಪಿಜಿ ಸಿಲಿಂಡರ್ ಕೊರತೆ; ತುರ್ತು ಅಗತ್ಯಕ್ಕೆ ಇಲ್ಲಿದೆ ಸಹಾಯವಾಣಿ

Gold Rate Bengaluru: ಚಿನ್ನದ ಬೆಲೆಯಲ್ಲಿ ಜಿಗಿತ.. ಇಂದು 24K, 22K, 18K ಬೆಲೆ ಎಷ್ಟು? ಇಲ್ಲಿದೆ ಸಂಪೂರ್ಣ ವಿವರ

High Speed Train: ಬೆಂಗಳೂರಿಗೆ ಮತ್ತೊಂದು ಹೈಸ್ಪೀಡ್ ರೈಲು! ಇನ್ಮೇಲೆ ಹೈದರಾಬಾದ್ಗೆ ಬರೀ 2 ಗಂಟೆ ಜರ್ನಿ

Train Service: ಬೆಂಗಳೂರು-ಕೇರಳ ಪ್ರಯಾಣ ಈಗ ಇನ್ನೂ ಸುಲಭ…ಕೇವಲ 230 ರೂ., ಹೆಚ್ಚು ಸೌಕರ್ಯ!

Gold Rate Bengaluru: ಇಂದೂ ಚಿನ್ನದ ಬೆಲೆ ಇಳಿಕೆ…24 ಕ್ಯಾರಟ್ನಲ್ಲಿ ಒಂದೇ 4,900 ರೂ. ಕುಸಿತ!

Karnataka Weather: ಬಿಸಿಲಿನ ತಾಪಮಾನ ಇನ್ನಷ್ಟು ಹೆಚ್ಚಳ…ಕರ್ನಾಟಕದಲ್ಲಿ ಸದ್ಯಕ್ಕೆ ತಪ್ಪದು ಒಣಹವೆಯ ಕಾಟ!

Bengaluru Metro: ಗ್ರೀನ್ ಲೈನ್ ಮೆಟ್ರೋ ಪ್ರಯಾಣಿಕರಿಗೆ ಸಿಹಿಸುದ್ದಿ! ಮತ್ತೊಂದು ರೈಲಿನ ಆಗಮನ

Bengaluru Metro: ಬೆಂಗಳೂರು ಮೆಟ್ರೋ 3ನೇ ಹಂತ ಮತ್ತೆ ವಿಳಂಬ, ಯಾವ ವರ್ಷಕ್ಕೆ ಈ ಸೇವೆ ಸಿಗಲಿದೆ ತಿಳಿಯಿರಿ

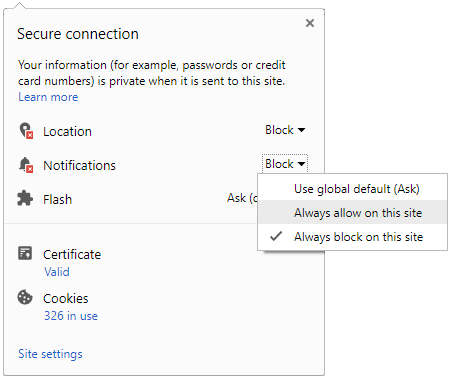

Click it and Unblock the Notifications

Click it and Unblock the Notifications