ಪ್ರತಿ ತಿಂಗಳಿನ ನಿಶ್ಚಿತ ಖರ್ಚು-ವೆಚ್ಚಗಳು ಸೇರಿದಂತೆ ಯಾವುದಾದರೂ ಅನಿರೀಕ್ಷಿತ ವೆಚ್ಚಗಳು, ಮನೋರಂಜನೆ ಹೀಗೆ ಬೇರೆ ಖರ್ಚುಗಳಿಗೆ ಸಹ ಬಜೆಟ್ ತಯಾರಿಸಲು ಇದರಿಂದ ಅನುಕೂಲವಾಗುತ್ತದೆ.

ಮೂಲದಿಂದ ಆದಾಯ ಪಡೆಯುವುದು ಅಥವಾ ನಿವೃತ್ತಿ ನಂತರ ಪರ್ಯಾಯ ಆದಾಯ ಮೂಲಗಳನ್ನು ಹೊಂದಿರುವುದು ಸುಗಮ ಜೀವನಕ್ಕೆ ದಾರಿ ಮಾಡಿ ಕೊಡುತ್ತದೆ. ಪ್ರತಿ ತಿಂಗಳಿನ ನಿಶ್ಚಿತ ಖರ್ಚು-ವೆಚ್ಚಗಳು ಸೇರಿದಂತೆ ಯಾವುದಾದರೂ ಅನಿರೀಕ್ಷಿತ ವೆಚ್ಚಗಳು, ಮನೋರಂಜನೆ ಹೀಗೆ ಬೇರೆ ಖರ್ಚುಗಳಿಗೆ ಸಹ ಬಜೆಟ್ ತಯಾರಿಸಲು ಇದರಿಂದ ಅನುಕೂಲವಾಗುತ್ತದೆ.

ಹಾಗಾದರೆ ಯಾವ ವಿಧಾನಗಳ ಮೂಲಕ ನಿಯಮಿತವಾಗಿ ಆದಾಯ ಬರುವಂತೆ ಮಾಡಬಹುದು ಎಂಬ ಕುತೂಹಲ ನಿಮ್ಮಲ್ಲಿದ್ದರೆ ಈ ಅಂಕಣ ಓದಿ. ಮುಖ್ಯಮಂತ್ರಿ 1 ಲಕ್ಷ ವಸತಿ ಯೋಜನೆಗೆ ಅರ್ಜಿ ಸಲ್ಲಿಕೆ ಹಾಗು ಸ್ಟೇಟಸ್ ಚೆಕ್ ಮಾಡೋದು ಹೇಗೆ?

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು ಹಾಗೂ ಅವುಗಳ ವೈಶಿಷ್ಟ್ಯಗಳು:

ಫಿಕ್ಸೆಡ್ ಡಿಪಾಸಿಟ್ (Fixed Deposit-FD)

ಫಿಕ್ಸೆಡ್ ಡಿಪಾಸಿಟ್ ಯೋಜನೆಗಳು ಭಾರತೀಯರಿಗೆ ಅಚ್ಚು ಮೆಚ್ಚಿನದಾಗಿವೆ. ಹಣ ಹೂಡಿಕೆಯ ಮಾತು ಬಂದಾಗ ಜನ ಮೊದಲಿಗೆ ಫಿಕ್ಸೆಡ್ ಡಿಪಾಸಿಟ್ ಬಗ್ಗೆಯೇ ವಿಚಾರ ಮಾಡುತ್ತಾರೆ. ಯಾವುದೇ ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಸುಲಭವಾಗಿ ಎಫ್ಡಿ ಖಾತೆ ತೆರೆಯಬಹುದು ಹಾಗೂ ಕಳೆದ ಹಲವಾರು ದಶಕಗಳಿಂದ ಎಫ್ಡಿ ಯೋಜನೆ ಗ್ರಾಹಕರ ವಿಶ್ವಾಸ ಗಳಿಸುವಲ್ಲಿ ಯಶಸ್ವಿ ಆಗಿರುವುದರಿಂದ ಇದೊಂದು ನಂಬಿಕಸ್ಥ ಹೂಡಿಕೆ ಯೋಜನೆಯಾಗಿ ಹೊರಹೊಮ್ಮಿದೆ. ಆದಾಗ್ಯೂ ಎಫ್ಡಿಗಳಲ್ಲಿ ತ್ರೈಮಾಸಿಕಕ್ಕೊಮ್ಮೆ ಬಡ್ಡಿ ಜಮೆ ಮಾಡಲಾಗುವುದರಿಂದ ಇದರಲ್ಲಿ ಮಾಸಿಕವಾಗಿ ಆದಾಯ ಪಡೆಯಲು ಸಾಧ್ಯವಿಲ್ಲ.

ಆದರೆ ಎಫ್ಡಿ ಹೂಡಿಕೆಯನ್ನು ತುಸು ಜಾಣ್ಮೆಯಿಂದ ಕಾರ್ಯಗತಗೊಳಿಸಿದರೆ ಪ್ರತಿ ತಿಂಗಳೂ ಆದಾಯ ಬರುವಂತೆ ಮಾಡಬಹುದು. ಅಂದರೆ ಒಂದು ನಿರ್ದಿಷ್ಟ ಅವಧಿಯನ್ನು ನಿರ್ಧರಿಸಿ ಅಷ್ಟು ತಿಂಗಳ ಕಾಲ ಪ್ರತಿ ತಿಂಗಳೂ ಒಂದು ವರ್ಷದ ಅವಧಿಯ ಎಫ್ಡಿ ಮಾಡಿಸುತ್ತ ಹೋಗಬೇಕು. ಮೊದಲ ೧೨ ತಿಂಗಳು ಕೇವಲ ಹೂಡಿಕೆ ಮಾಡುತ್ತಿರಬೇಕಾಗುತ್ತದೆ. ನಂತರದ ತಿಂಗಳಿಂದ ನಿಮಗೆ ಪ್ರತಿ ತಿಂಗಳು ಬಡ್ಡಿ ಆದಾಯ ಬರಲಾರಂಭಿಸುತ್ತದೆ. ಜೊತೆಗೆ ಹೂಡಿದ ಮೊತ್ತ ಮರು ಹೂಡಿಕೆಯಾಗುತ್ತದೆ. ಹೀಗೆ ಮಾಡುವುದರಿಂದ ಯಾವುದೇ ಹೆಚ್ಚುವರಿ ಬಂಡವಾಳವಿಲ್ಲದೆ ಪ್ರತಿ ತಿಂಗಳು ಬಡ್ಡಿ ಆದಾಯ ಪಡೆಯಬಹುದು.

ಉದಾಹರಣೆಗೆ ನೋಡುವುದಾದರೆ- ಪ್ರತಿ ತಿಂಗಳು ೧ ಲಕ್ಷ ರೂಪಾಯಿಗಳಂತೆ ೧ ವರ್ಷ ಅವಧಿಯ ಎಫ್ಡಿ ಮಾಡಿಸಬೇಕು. ಇದಕ್ಕೆ ವಾರ್ಷಿಕ ಶೇ.೭ ರಷ್ಟು ಬಡ್ಡಿ ಸಿಗುತ್ತದೆ ಹಾಗೂ ಅದನ್ನು ತ್ರೈಮಾಸಿಕಕ್ಕೊಮ್ಮೆ ಪಡೆಯಬಹುದು ಎಂದಿಟ್ಟುಕೊಂಡಾಗ, ಹೂಡಿಕೆ ಮಾಡಿದ ೧೩ ನೇ ತಿಂಗಳಿನಿಂದ ಪ್ರತಿ ತಿಂಗಳು ೧,೦೭,೧೮೫.೯೦ ರೂಪಾಯಿಗಳಷ್ಟು ಮೊತ್ತ ನಿಮಗೆ ಸಿಗಲಾರಂಭಿಸುತ್ತದೆ. ಈ ಮ್ಯಾಚುರಿಟಿ ಮೊತ್ತದಲ್ಲಿ ೧ ಲಕ್ಷ ರೂ. ಮೂಲ ಬಂಡವಾಳವನ್ನು ಮರು ಹೂಡಿಕೆ ಮಾಡಿದಲ್ಲಿ ಪ್ರತಿ ತಿಂಗಳು ನೀವು ೭,೧೮೬ ರೂಪಾಯಿ ಬಡ್ಡಿ ಆದಾಯ ಪಡೆಯಬಹುದು. ಬಡ್ಡಿ ಆದಾಯ ಆಯಾ ಕಾಲಾವಧಿಯಲ್ಲಿ ಜಾರಿಯಲ್ಲಿರುವ ಬಡ್ಡಿ ದರಗಳನ್ನು ಆಧರಿಸಿರುತ್ತದೆ ಎಂಬುದು ಗೊತ್ತಿರಲಿ.

ಇದರಲ್ಲಿ ಕೆಲ ಅನಾನುಕೂಲತೆಗಳೂ ಇವೆ. ಮಾಸಿಕ ಆದಾಯ ಪಡೆಯಬೆಕಾದರೆ ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ಪ್ರತಿ ತಿಂಗಳು ನವೀಕರಣ ಮಾಡಿಸಬೇಕಾಗುತ್ತದೆ. ಅಂದರೆ ತಿಂಗಳಿಗೊಮ್ಮೆ ಮತ್ತೆ ಎಫ್ಡಿ ಮಾಡಿಸಬೇಕು. ಬಡ್ಡಿ ದರಗಳಲ್ಲಿ ವ್ಯತ್ಯಾಸ ಆದಲ್ಲಿ ನಿಮ್ಮ ಬಜೆಟ್ ದಾರಿ ತಪ್ಪುವ ಸಾಧ್ಯತೆಯೂ ಇರುತ್ತದೆ.

ಇದರ ಹೊರತಾಗಿ ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ ೧೦ ವರ್ಷದ ಪ್ರಧಾನ ಮಂತ್ರಿ ವಯ ಯೋಜನೆ ಸೂಕ್ತವಾಗಿದೆ. ಇದರಲ್ಲಿ ಮಾಸಿಕ, ತ್ರೈಮಾಸಿಕ, ಅರ್ಧವಾರ್ಷಿಕ ಹಾಗೂ ವಾರ್ಷಿಕವಾಗಿ ಬಡ್ಡಿ ಆದಾಯ ಪಡೆಯುವ ಸೌಲಭ್ಯವಿದೆ. ಈ ಯೋಜನೆಯಲ್ಲಿ ವಾರ್ಷಿಕ ಶೇ.೮.೩ ರಷ್ಟು ಬಡ್ಡಿ ದರ ಇರುವುದರಿಂದ ಇದು ಮಾಸಿಕ ಶೇ. 8ರಷ್ಟು ಬಡ್ಡಿದರಕ್ಕೆ ಸಮನಾಗಿದೆ. ಅಂದರೆ ಹಿರಿಯ ನಾಗರಿಕರು ಗರಿಷ್ಠ ೧೫ ಲಕ್ಷ ರೂ. ಹೂಡಿಕೆ ಮಾಡಿದಲ್ಲಿ ಮುಂದಿನ 10 ವರ್ಷಗಳವರೆಗೆ ಪ್ರತಿ ತಿಂಗಳು ೧೦ ಸಾವಿರ ರೂ. ಆದಾಯ ಪಡೆಯಬಹುದು.

ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು

ಅಂಚೆ ಕಚೇರಿ ಶಾಖೆಗಳಲ್ಲಿ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳು ಲಭ್ಯವಿದ್ದು ಪ್ರಸ್ತುತ ಇದರಲ್ಲಿ ಶೇ.೭.೩ ರಷ್ಟು ಬಡ್ಡಿದರ ಇದ್ದು, ಮಾಸಿಕವಾಗಿ ಬಡ್ಡಿ ಆದಾಯ ಪಡೆಯಬಹುದು. ಏಕವ್ಯಕ್ತಿ ಖಾತೆಯಾದರೆ ಇದರಲ್ಲಿ ಗರಿಷ್ಠ ೪.೫ ಲಕ್ಷ ರೂ. ಹಾಗೂ ಜಂಟಿ ಖಾತೆಯಲ್ಲಿ ೯ ಲಕ್ಷ ರೂ. ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಅಂದರೆ ಯಾವುದೇ ವ್ಯಕ್ತಿ ಜಂಟಿ ಖಾತೆಯಲ್ಲಿ ೯ ಲಕ್ಷ ರೂ. ಹೂಡಿಕೆ ಮಾಡಿದಲ್ಲಿ ಮಾಸಿಕ ಸುಮಾರು ೫,೩೦೦ ರೂ. ಬಡ್ಡಿ ಆದಾಯ ಪಡೆದುಕೊಳ್ಳಬಹುದು.

೧೦ ವರ್ಷ ವಯಸ್ಸಿನ ಚಿಕ್ಕ ಮಕ್ಕಳ ಹೆಸರಲ್ಲೂ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದಾಗಿದ್ದರೂ, ಹೂಡಿಕೆಯ ಮಿತಿಯ ಕಾರಣದಿಂದ ಆದಾಯ ಸೀಮಿತವಾಗಿರುತ್ತದೆ.

ಇನ್ನು ಕೆಲ ಡೆಬ್ಟ್ ಮಾದರಿಯ ಮ್ಯೂಚುವಲ್ ಫಂಡಗಳಲ್ಲಿ ಸಹ ಮಾಸಿಕ ಆದಾಯ ಯೋಜನೆಗಳಿದ್ದರೂ, ಇವು ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳ ರಿಸ್ಕ್ ಹೊಂದಿರುತ್ತವೆ.

ವಿಮಾ ವರ್ಷಾಶನ ಯೋಜನೆಗಳು (Insurance Annuity Plans)

ವಿಮಾ ಕಂಪನಿಗಳ ವರ್ಷಾಶನ ಅಥವಾ ಪಿಂಚಣಿ ಯೋಜನೆಗಳು ಜೀವನಾವಧಿಯುದ್ದಕ್ಕೂ ಮಾಸಿಕ ಪಿಂಚಣಿ ನೀಡುವ ಸೌಲಭ್ಯ ಹೊಂದಿವೆ. ಇದರಲ್ಲಿ ಎರಡು ವಿಧಗಳಿವೆ. ಮೊದಲನೆಯದು ತಕ್ಷಣದ ವರ್ಷಾಶನ ಯೋಜನೆ (ಉದಾ: ಎಲ್ಐಸಿಯ ಜೀವನ ಅಕ್ಷಯ ಹಾಗೂ ಜೀವನ ಆನಂದ) ಹಾಗೂ ಎರಡನೆಯದು ಮುಂದೂಡಲ್ಪಟ್ಟ ವರ್ಷಾಶನ ಯೋಜನೆಯಾಗಿದೆ (ಉದಾ: ಜೀವನ ಶಾಂತಿ). ತಕ್ಷಣದ ವರ್ಷಾಶನ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಕೂಡಲೇ ಪಿಂಚಣಿ ಪಡೆಯಬಹುದು. ಇನ್ನು ಮುಂದೂಡಲ್ಪಟ್ಟ ವರ್ಷಾಶನ ಯೋಜನೆಯಲ್ಲಿ ಪ್ರೀಮಿಯಂಗಳ ಪಾವತಿ ಮುಗಿದ ನಂತರ ಪೂರ್ವ ನಿರ್ಧರಿತ ಅವಧಿಯ ನಂತರ ಪಿಂಚಣಿ ಪಡೆಯಲಾರಂಭಿಸಬಹುದು.

ಹಿರಿಯ ನಾಗರಿಕರು ಮಾತ್ರವಲ್ಲದೆ ೩೦ ವರ್ಷ ಮೇಲ್ಪಟ್ಟ ಯಾರಾದರೂ ಈ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದಾಗಿದ್ದು ಇದರ ವೈಶಿಷ್ಟ್ಯತೆಯಾಗಿದೆ. ಸ್ವಂತಕ್ಕೆ ಅಥವಾ ಸಂಗಾತಿಗೆ ಪಿಂಚಣಿ ದೊರಕುವಂತೆ ಮಾಡುವ ಆಯ್ಕೆ ಇವುಗಳಲ್ಲಿದೆ. ಅಲ್ಲದೆ ನಾಮಿನಿಗೆ ಯೋಜನೆಯ ಖರೀದಿ ಮೊತ್ತ ಸಿಗುವಂತೆ ಸಹ ಮಾಡಬಹುದು. ಮಾಸಿಕ ಪಿಂಚಣಿ ಮೊತ್ತವು ಯೋಜನೆಯ ಆಯ್ಕೆ ಹಾಗೂ ಹೂಡಿಕೆದಾರನ ವಯಸ್ಸಿನ ಮೇಲೆ ನಿರ್ಧರಿಸಲ್ಪಡುತ್ತದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ ಡಿವಿಡೆಂಡ್ ಪಾವತಿ ಯೋಜನೆ

ಹಲವಾರು ಅಸೆಟ್ ಮ್ಯಾನೇಜಮೆಂಟ್ ಕಂಪನಿಗಳು ಮಾಸಿಕ ಆದಾಯ ನೀಡುವ ಡೆಬ್ಟ್ ಹಾಗೂ ಇಕ್ವಿಟಿ ವರ್ಗದ ಮ್ಯೂಚುವಲ್ ಫಂಡ ಯೋಜನೆಗಳನ್ನು ಹೊಂದಿವೆ. ನಿರ್ದಿಷ್ಟ ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ ಬರುವ ಗರಿಷ್ಠ ೧೦ ಲಕ್ಷ ರೂ.ಗಳವರೆಗಿನ ಡಿವಿಡೆಂಡ್ ತೆರಿಗೆಯಿಂದ ಮುಕ್ತವಾಗಿರುವುದು ಈ ಯೋಜನೆಯ ವೈಶಿಷ್ಟ್ಯತೆಯಾಗಿದೆ. ಆದರೆ ಫಂಡ ಆದಾಯವನ್ನು ಆಧರಿಸಿ ಡಿವಿಡೆಂಡ್ ನೀಡಲಾಗುವುದರಿಂದ ಮಾಸಿಕ ಆದಾಯದ ಮೊತ್ತಕ್ಕೆ ಖಾತರಿ ಇರುವುದಿಲ್ಲ. ಒಂದೊಮ್ಮೆ ಫಂಡ ಎನ್ಎವಿ ತೀರಾ ಕೆಳಮಟ್ಟಕ್ಕೆ ಕುಸಿದಲ್ಲಿ ಫಂಡ ವ್ಯಾಲ್ಯು ಬಂಡವಾಳ ಮೊತ್ತಕ್ಕೆ ಏರುವವರೆಗೂ ಡಿವಿಡೆಂಡ್ ನೀಡುವಿಕೆಯನ್ನು ಸ್ಥಗಿತಗೊಳಿಸುವ ಸಾಧ್ಯತೆಯೂ ಇರುತ್ತದೆ.

ವ್ಯವಸ್ಥಿತವಾಗಿ ಹಣ ಹಿಂಪಡೆಯುವ ಮ್ಯೂಚುವಲ್ ಫಂಡ ಯೋಜನೆ

ಯಾವುದೇ ಫಂಡನಲ್ಲಿ ವರ್ಷಗಳವರೆಗೆ ನಿಯಮಿತವಾಗಿ ಹಣ ಹೂಡಿಕೆ ಮಾಡಿದ್ದಲ್ಲಿ ಹಾಗೂ ಹೂಡಿಕೆದಾರನಾಗಿಯೇ ಇದ್ದ ಸಂದರ್ಭದಲ್ಲಿ, ಸಂಗ್ರಹವಾದ ಮೊತ್ತದಿಂದ ನಿರ್ದಿಷ್ಟ ಮೊತ್ತದ ಹಣವನ್ನು ನಿಯಮಿತವಾಗಿ ಹಿಂತೆಗೆಯಬಹುದಾಗಿದೆ. ವ್ಯವಸ್ಥಿತ ಹಣ ಹಿಂಪಡೆಯುವ ಯೋಜನೆಯಂತೆ ಪ್ರತಿ ತಿಂಗಳು ನಿರ್ದಿಷ್ಟ ದಿನಾಂಕದಂದು ಹಣ ಸಿಗುವಂತೆ ಮಾಡಬಹುದು. ಫಂಡ ಎನ್ಎವಿ ಜಾಸ್ತಿ ಇದ್ದಾಗ ಕಡಿಮೆ ಯುನಿಟ್ಗಳನ್ನು ಮಾರಿ ಆದಾಯ ಪಡೆಯಬಹುದು. ಆದರೆ ಎನ್ಎವಿ ತೀರಾ ಕಡಿಮೆ ಆದಾಗ ಹೆಚ್ಚು ಪ್ರಮಾಣದ ಯುನಿಟ್ಗಳನ್ನು ಮಾರಬೇಕಾಗುವುದರಿಂದ ಫಂಡ ವ್ಯಾಲ್ಯು ಕುಸಿಯುವ ಅಪಾಯವಿರುತ್ತದೆ.

More From GoodReturns

ICC T20 World Cup: ವಿಶ್ವಕಪ್ ಗೆದ್ದ ಭಾರತಕ್ಕೆ ಬಿಸಿಸಿಐನಿಂದ ಗುಡ್ ನ್ಯೂಸ್; 131 ಕೋಟಿ ಬಹುಮಾನ ಘೋಷಣೆ

Bengaluru 2nd Airport: ಬೆಂಗಳೂರು 2ನೇ ವಿಮಾನ ನಿಲ್ದಾಣ ಯೋಜನೆಗೆ ಹೊಸ ಶಕ್ತಿ…ಸಿಎಂ ಸಿದ್ದರಾಮಯ್ಯ ಮಹತ್ವದ ಘೋಷಣೆ!

IPL 2026: ಕೊನೆಗೂ ಐಪಿಎಲ್ 2026ರ ಆರಂಭದ ದಿನಾಂಕ ಬಹಿರಂಗ! ಯಾವಾಗ ಗೊತ್ತಾ?

Bengaluru 2nd Airport: ಬೆಂಗಳೂರು 2ನೇ ಏರ್ಪೋರ್ಟ್ಗೆ ಇದೇ ಸ್ಥಳ ಬೆಸ್ಟ್; ಉದ್ಯಮಿ ಕೊಟ್ರು ಬಿಗ್ ಟ್ವಿಸ್ಟ್

LPG Gas Helpline Number: ದೇಶದಲ್ಲಿ ಎಲ್ಪಿಜಿ ಸಿಲಿಂಡರ್ ಕೊರತೆ; ತುರ್ತು ಅಗತ್ಯಕ್ಕೆ ಇಲ್ಲಿದೆ ಸಹಾಯವಾಣಿ

Gold Rate Bengaluru: ಚಿನ್ನದ ಬೆಲೆಯಲ್ಲಿ ಜಿಗಿತ.. ಇಂದು 24K, 22K, 18K ಬೆಲೆ ಎಷ್ಟು? ಇಲ್ಲಿದೆ ಸಂಪೂರ್ಣ ವಿವರ

Gold Price Bengaluru: ಆಭರಣ ಪ್ರಿಯರಿಗೆ ಗುಡ್ನ್ಯೂಸ್…ಚಿನ್ನದ ಬೆಲೆಯಲ್ಲಿ 19,600 ರೂ. ಕುಸಿತ

Bengaluru Metro: ಗ್ರೀನ್ ಲೈನ್ ಮೆಟ್ರೋ ಪ್ರಯಾಣಿಕರಿಗೆ ಸಿಹಿಸುದ್ದಿ! ಮತ್ತೊಂದು ರೈಲಿನ ಆಗಮನ

Bengaluru Traffic: ಗೊರಗುಂಟೆಪಾಳ್ಯ ಟ್ರಾಫಿಕ್ ಮುಕ್ತಿಗೆ ಸುರಂಗ ರಸ್ತೆ ಯೋಜನೆ? ಸರ್ಕಾರದ ಮಹತ್ವದ ಹೆಜ್ಜೆ

Karnataka Weather: ಬಿಸಿಲಿನ ತಾಪಮಾನ ಇನ್ನಷ್ಟು ಹೆಚ್ಚಳ…ಕರ್ನಾಟಕದಲ್ಲಿ ಸದ್ಯಕ್ಕೆ ತಪ್ಪದು ಒಣಹವೆಯ ಕಾಟ!

ಮತ್ತೆ ಭಾರತ-ಪಾಕ್ ನಡುವೆ ಯುದ್ಧದ ಛಾಯೆ..ಭುಗಿಲೆದ್ದ 'ಸಿಂಧೂ ನದಿ' ವಿವಾದ, ಬಿಲಾವಲ್ ಭುಟ್ಟೋ ಕಿಡಿ

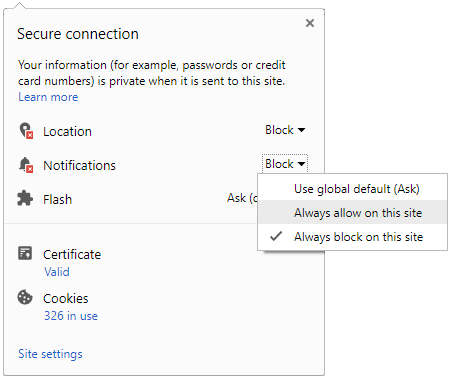

Click it and Unblock the Notifications

Click it and Unblock the Notifications